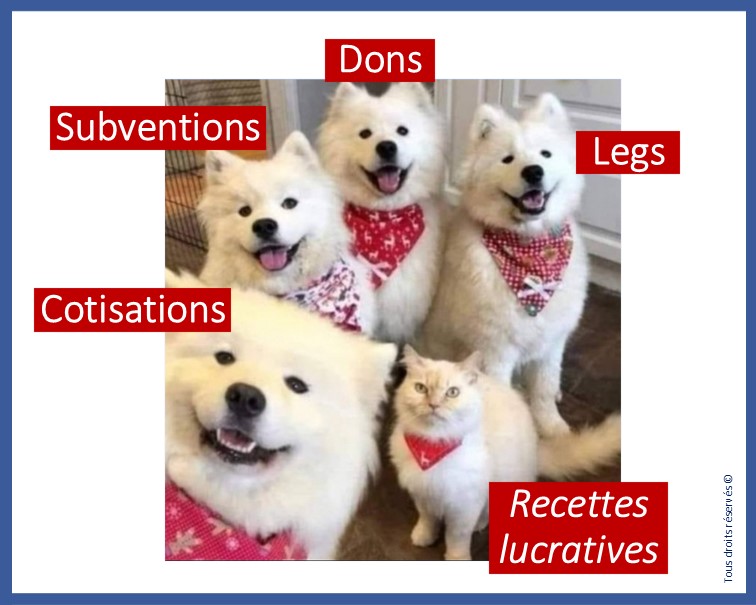

2024-09-24 – Même famille : recettes lucratives et recettes non lucratives ?

Eh oui, au sein d’une même « famille »…, d’une association… plusieurs natures de ressources peuvent cohabiter, non lucratives et lucratives ! ✅

Ces deux types de ressources sont très différents.

Une association « loi 1901 » est un organisme de droit privé à but non lucratif, au sens juridique.

Ses ressources peuvent être d’origine privée (cotisations, dons…) et/ou publique (subventions…).

Depuis plusieurs années, de nombreuses études montrent que l’évolution des financements pousse de plus en plus d’associations à diversifier leurs sources de revenus.

Ainsi, une association « classique », sans activité lucrative (au sens fiscal), peut tout à fait développer une activité économique, commerciale, ou lucrative accessoire.

Il est cependant crucial d’analyser chaque activité, au cas par cas, à la lumière de la législation, de la doctrine et de la jurisprudence fiscales.

En résumé, activité par activité, il convient de se poser les questions suivantes :

1️/ La gestion présente-t-elle un caractère désintéressé ?

2/ Les services rendus par l’association ne sont-ils pas en concurrence avec ceux proposés par des entreprises commerciales dans la même zone géographique d’attraction ?

Et n’oublions pas de vérifier l’existence ou non de relations privilégiées avec des entités lucratives.

Au-delà des conséquences juridiques (droit de la concurrence, facturation, etc.), les conséquences fiscales doivent être maîtrisées.

🔥En pratique, en fonction de l’importance et de la proportion des ressources lucratives et non lucratives, plusieurs situations sont envisageables pour gérer une ou plusieurs activités lucratives (au sens fiscal) :

1/ Franchise des impôts commerciaux

Ce dispositif permet à l’association d’être exonérée d’impôts sur ses activités lucratives sous réserve que les 3 conditions soient réunies :

– la gestion est désintéressée,

– les activités non lucratives restent largement prépondérantes,

– les recettes annuelles des activités lucratives ne dépassent pas 78.596 € pour 2024 (76.679 € en 2023).

2/ Sectorisation

La sectorisation permet de séparer fiscalement les activités lucratives de celles non lucratives.

Ces 2 conditions doivent être cumulativement respectées :

– les activités lucratives sont dissociables par nature des activités non-lucratives ;

– les activités lucratives ne sont pas (et ne deviendront pas) prépondérantes.

3/ Filialisation

Pour isoler ces activités lucratives dans une filiale, notamment lorsque celles-ci deviennent prépondérantes.

4/ Fiscalisation globale

L’association est intégralement fiscalisée. Il convient de noter que cette situation peut engendrer des dommages collatéraux vis-à-vis de ses autres ressources non lucratives, en particulier par rapport à la capacité d’émettre des reçus fiscaux pour les dons, etc.

👉 En bref, une analyse approfondie et réfléchie « s’impose » !

hashtag#associations hashtag#fondsdedotation hashtag#ressources hashtag#dons hashtag#TVA hashtag#impotscommerciaux hashtag#IS hashtag#franchise hashtag#sectorisation hashtag#filiale hashtag#interetgeneral